Sveiki, mielieji skaitytojai, Forex prekiautojai!

Daugumai iš mūsų yra žinomi keturi slankiųjų vidurkių tipai, kurie pagal nutylėjimą yra terminale Metatrader 4: tai paprastieji (SMA), eksponentiniai (EMA), linijiniai svertiniai (LWMA) ir sulygintieji (SMMA). Tačiau ties tuo jų sąrašas nesibaigia. Daugelis treiderių, analitikų, biržos prekiautojų per antrąją XX amžiaus pusę išrado nemažai kitų slankiųjų vidurkių variacijų, bandydami išspręsti įvairias problemas, charakteringas visiems „mūvingams”. Visų pirma – tai jų vėluojantis reagavimas į kainos pasikeitimus.

Šiandieniniame straipsnyje mes pabandysime atskleisti tą nematomą slankiųjų vidurkių uždangą ir sužinosime – kokie dar slankieji vidurkiai egzistuoja, kaip jie skaičiuojami (formulių mokytis nebūtina, jos reikalingos tik bendram supratimui, kaip indikatoriai veikia), kas yra jų autoriai – išradėjai ir kaip jų sukurtus instrumentus mes galime pritaikyti rinkoje praktiškai.

Slankiųjų vidurkių atsiradimo istorija

Pasak Aleksandro Elderio, vieni pirmųjų slankiuosius vidurkius pradėjo taikyti priešlėktuvinės gynybos kariūnai Antrojo Pasaulinio karo metais – jie naudojo „mūvingus” priešų lėktuvų paieškai. O štai, kas būtent yra pačio pirmojo indikatoriaus autorius – nežinoma. Vieni pirmųjų slankiųjų vidurkių ekspertų buvo Ričardas Dončianas (Richard Donchian) ir Dž. M. Herstas (J.M. Hurst).

R. Dončianas (1903-1993) – amerikiečių treideris, analitikas, verslininkas, dirbęs kompanijoje Merryll Lynch, kur ir sukūrė strategiją su keletu slankiųjų vidurkių. Įtakotas knygos „Biržos spekulianto memuarai” , susidomėjo finansų rinkomis, o patyręs nuostolių 1929 metų finansinio kracho metu, iš esmės užsiėmė technine analize.

J.M. Herstas buvo inžinierius, tačiau aktyviai užsiiminėjo biržine veikla. Jis žinomos knygos „The Profit Magic of Stock Transaction Timing” („Stebuklingas savalaikių sandorių su akcijomis pelningumas”) autorius, kuri tapo biržos klasika. Joje aprašyti slankiųjų vidurkių naudojimo principai prekyboje akcijomis.

Taigi, matome, kad slankiųjų vidurkių indikatorius jau egzistavo praėjusio šimtmečio antrojoje pusėje, ir be abejonės, yra vienas seniausių techninių indikatorių. Indikatorius Moving Average labai žinomas ir populiarus, todėl jį galima rasti praktiškai bet kokioje prekybos platformoje, skirtoje treidingui. Kaip jau sakėme, be keturių MA tipų (jie jau išsamiai aprašyti mūsų portale) yra nemažai kitų variantų ir modifikacijų. Paprastojo slankaus vidurkio formulė yra „paprasta” kaip trys kapeikos:

Paprastas, arba aritmetinis, slankusis vidurkis yra apskaičiuojamas instrumento kainos uždarymo sumavimo būdu per tam tikrą periodą (pavyzdžiui, už 21 dienas) ir dalinamas iš to periodo skaičiaus.

SMA = SUM (CLOSE (i), N) / N

kur:

SUM — suma;

CLOSE (i) — einamojo periodo uždarymo kaina;

N — periodo skaičius.

Grafike (SMA 21) tai atrodys štai taip:

Taigi, žvakės (baro) uždarymo kaina ir paskui ji dalinama iš reikiamo dienų skaičiaus – priklausomai nuo to, kokio periodo slankusis vidurkis reikalingas treideriui (pavyzdžiui 20, arba 50, arba 100 ir taip toliau. Štai ir viskas. Iš kitos pusės, šis paprastumas turi ir neigiamą pusę – indikatorius tampa lėtas ir vėluoja – kaina jau būna dažnai apsisukusi ir juda į priešingą pusę, o indikatorius dar nesignalizuoja apie tendencijos pasikeitimą:

Štai, pavyzdys su SMA 200. Naudodami lygius ir Price Action galima buvo užsipirkti sausio 16 d. (ir nemažai treiderių pirko šioje vietoje), tačiau tik po daugiau nei 500 punktų ir 66 D1 žvakių kaina pramušė 200 dienų SMA. MA, kaip ir bet kuris techninis indikatorius – nėra idealus ir jo pagrindinė problema – vėlavimas. Su šia problema kovojo, kovoja ir kovos treideriai, analitikai, programuotojai. Šiam momentui sukurta nemažai įdomių ir verto dėmesio slankiųjų vidurkių variantų, su kuriais susipažinsime žemiau.

Taip pat verta pasakyti, kad visi indikatoriai diegiami standartiškai, o straipsnio pabaigoje rasite atsisiuntimo nuorodą.

Adaptive Moving Average

Adaptive Moving Average (AMA, kartais rašoma ir KAMA – pagal pirmąją autoriaus raidę) – adaptyvusis slankusis vidurkis, kurio autorius – Peris Kaufmanas (Perry Kaufman). Šis žmogus vienas geriausių treidingo specialistų pasaulyje, turi daugiau nei 30 metų patirties ateities sandorių (fjučerių) rinkoje, tame tarpe ir Forex. Keleto knygų autorius.

1995 metais, savo knygoje „Smarter Trading” (knygą anglų k. galima nesunkiai rasti internete), aprašė savo tyrinėjimus. Štai, AMA (14) palyginimas su SMA (14) Metatrader 4:

Kaip matyti iš grafiko, AMA žymiai greičiau reaguoja į stiprius kainos pasikeitimus, nei paprastas MA. Tačiau čia pat matyti, kad esant nedideliems (trumpalaikiams) pasikeitimams, daugiau privalumų turi paprastas slankusis vidurkis. Iš čia seka paprasta išvada, kurios priėjo ir pats indikatoriaus autorius – pelningai prekybai rinkoje yra būtini trendiniai judėjimai. Kai rinka yra flete, kai nėra aiškiai išreikšto trendo – reikia naudoti kitas strategijas prekyboje. Žodžiu, dirbti treideriui vis tiek teks – tiesiog aklai pasitikėti ir pasikliauti vienu indikatoriumi jokiu būdu negalima. Kruopščiai atlikti analizę ir nustatyti, ar rinkoje trendas ar fletas, padės praktika ir patirtis – kuo daugiau sandorių, tuo paprasčiau.

Kaufmano indikatoriaus apskaičiavimas yra toks:

ER(i) = Signal(i)/Noise(i)

kur:

ER(i) — einamoji efektyvumo koeficiento reikšmė;

Signal(i) = ABS(Price(i) — Price(i — N)) — einamoji signalo reikšmė, absoliuti skirtumo reikšmė tarp einamosios kainos ir kainos per N periodų atgal;

Noise(i) = Sum(ABS(Price(i) — Price(i-1)),N) — einamojo triukšmo reikšmė, absoliuti skirtumo reikšmė tarp einamosios kainos ir kainos per N periodų atgal.

Esant stipriam trendui, efektyvumo koeficientas (ER) artės prie 1, o nesant stipriam judėjimui link 0. Gauta ER reikšmė yra naudojama eksponentinio suapvalinimo formulėje:

EMA(i) = Price(i) * SC + EMA(i-1) * (1 — SC)

kur:

SC = 2/(n+1) — suapvalinimo konstanta EMA (smoothing constant), n — eksponentinio slankaus vidurkio periodas;

EMA(i—1) — buvusi EMA reikšmė.

Būtina, kad suapvalinimo koeficientas greitai rinkai būtų kaip ir EMA su periodu 2 (fast SC = 2/(2+1) = 0.6667), o nesant trendui, EMA periodas būtų lygus 30 (slow SC = 2/(30+1) = 0.06452). Tokiu būdu, įvedama nauja besikeičianti apvalinimo konstanta (scaled smoothing constant) SSC:

SSC(i) = (ER(i) * ( fast SC — slow SC) + slow SC

arba

SSC(i) = ER(i) * 0.60215 + 0.06425

Didesniam besikeičiančios konstantos apvalinimo efektyvumui, Kaufmanas rekomenduoja kelti ją kvadratu.

Galutinė apskaičiavimo formulė:

AMA(i) = Price(i) * (SSC(i)^2) + AMA(i-1)*(1-SSC(i)^2)

arba (po transformacijos):

AMA(i) = AMA(i-1) + (SSC(i)^2) * (Price(i) — AMA(i-1))

kur:

AMA(i) — einamoji AMA reikšmė;

AMA(i—1) — buvusi AMA reikšmė;

SSC(i) — einamoji besikeičiančios apvalinimo konstantos reikšmė.

AMA indikatoriaus tikslas – spręsti du prieštaringumus: atsitiktinių kainos impulsų problema – tai gali būti interpretuojama, kaip naujų trendų pradžia; iš kitos pusės, pernelyg didelis apvalinimas veda link reikšmių vėlavimo.

Kaip AMA taikyti praktikoje? Iš esmės, darbe su indikatoriumi nėra nieko nauja, kaip ir su įprastiniu slankiuoju vidurkiu – perkame, kai indikatorius rodo kilimą į viršų ir parduodame, kai kaina yra žemiau indikatoriaus linijos. Tačiau praktikoje taip prekiaujant bus nemažai nuostolingų sandorių. Tą suprato ir pats Kaufmanas, todėl kaip filtrą, jis siūlo kartu naudoti kitą techninį indikatorių – StandartDeviation. Turėtų gautis kažkas panašaus:

Signalas pardavimams – AMA nukreiptas žemyn, kaina po AMA. Indikatorius StandartDeviation auga. Kai tik jis pradeda kristi – tai vienas signalų, kad greičiausiai trendas eina į pabaigą – geras momentas uždaryti poziciją. Stop-loss galima išstatyti už paskutinio lokalaus maksimumo, take-profit – du kartus didesnį. Sutikite – visa tai labai paprasta, tačiau nežiūrint to, labai efektyvu. Beje, pats Kaufmanas rekomenduoja eksperimentuoti su indikatorių nustatymais skirtingoms rinkoms ir instrumentams. Na, o tai, kad AMA instrumentas gana efektyvus, abejonių nėra.

Double Exponential Moving Average

Double Exponential Moving Average (DEMA) – dvigubas eksponentinis slankusis vidurkis. Indikatoriaus autorius: Patrikas Malojus (Patrick G. Mulloy), 1994 m. publikavęs straipsnį “Smoothing Data with Faster Moving Averages” (žurnale “Technical Analysis of Stocks & Commodities”). Štai ką autorius rašė apie savo produktą: „Slankieji vidurkiai turi vieną trūkumą – vėlavimą, kuris didėja didinant slankiųjų vidurkių periodą. Kaip šios problemos sprendimas, buvo sukurta modifikuota eksponentinio apvalinimo versija su mažesnėmis laiko sąnaudomis…”. Apskaičiavimo formulė atrodo taip:

DEMA(i) = EMA(Price, N, i) + EMA(err, N, i) = EMA(Price, N, i) + EMA(Price — EMA(Price, N, i), N, i) =

= 2 * EMA(Price, N, i) — EMA(Price — EMA(Price, N, i), N, i) = 2 * EMA(Price, N, i) — EMA2(Price, N, i)

kur:

EMA(err, N, i) — einamoji eksponentinio slankaus vidurkio reikšmė nuo klaidos err;

EMA2(Price, N, i) — einamoji dvigubo nuoseklaus kainos apvalinimo reikšmė.

Čia nuo padvigubintos EMA reikšmės yra atimama EMA su tokiu pačiu periodu, bet skaičiuojama ne pagal uždarymo kainą (kaip įprastai), bet pagal tas pačias EMA reikšmes (t.y. naudojant dvigubą apvalinimą). Vėlavimas rezultate gaunasi mažesnis, nei vėlavimas kiekvieno slankaus vidurkio atskirai – čia ir slypi indikatoriaus privalumas.

Grafike žemiau matome raudoną SMA 14 ir lyginame su DEMA 14:

Kaip taikyti praktikoje? Imkime ir sulyginkime DEMA ir EMA – vieną iš geriausių slankiųjų vidurkių, kokie yra terminale Metatrader 4:

Abiejų indikatorių periodas – 20. Manau, čia visiems akivaizdu, kad DEMA (geltonoji linija) žymiai greičiau reaguoja į kainos pasikeitimus, ji yra žymiau arčiau kainos, nei EMA (raudona linija). Pavyzdžiui, DEMA galima naudoti kaip pagalbinį robotą pelno fiksavimui (tralui) – sandoris bus uždarytas ir pelnas bus didesnis, nei su EMA.

Be to, pats indikatorius DEMA gali būti naudojamas ir kitų indikatorių apvalinimui, kurie yra paremti slankiaisiais vidurkiais, pavyzdžiui „makdi” – DEMA_MACD. Pagal Patriko Malojaus testų rezultatus buvo pastebėta, kad tas pats MACD, naudojant DEMA duoda mažiau signalų, tačiau jų kokybė ženkliai pagerėjo. Tokiu būdu, dviguba EMA – labai įdomus ir vertas dėmesio instrumentas.

FRAMA

FRAMA – fraktalinis-adaptyvinis slankusis vidurkis (Fractal Adaptive Moving Average), kurį sugalvojo Džonas Elersas (John Ehlers). Elersas yra keleto knygų ir indikatorių autorius (pavyzdžiui RVI).

Indikatoriaus FRAMA palyginimas su SMA14:

Šis indikatorius sukurtas EMA algoritmo pagrindu. Pagrindinis jo privalumas yra tai, kad jis gerai reaguoja į didelius trendus, o atsiradus fletui staigiai sustoja – kas ir matyti grafike aukščiau. Kalbant apie jo apskaičiavimo formulę – ji atrodo taip:

FRAMA(i) = A(i) * Price(i) + (1 — A(i)) * FRAMA(i-1)

kur:

FRAMA(i) — einamoji FRAMA reikšmė;

Price(i) — einamoji kaina;

FRAMA(i-1) — buvusi FRAMA reikšmė;

A(i) — einamasis eksponentinio apvalinimo faktorius.

Eksponentinio apvalinimo faktorius apskaičiuojamas pagal formulę:

A(i) = EXP(-4.6 * (D(i) — 1))

kur:

D(i) — einamoji fraktalinė dimensija;

EXP() — matematinė eksponento funkcija.

Fraktalinė lygios linijos dimensija yra lygi vienetui. Iš formulės matyti, kad jeigu D = 1, tai A = EXP(-4.6 *(1-1)) = EXP(0) = 1. Tokiu būdu, jeigu kaina keičiasi paprastai, eksponentinis apvalinimas nėra taikomas, todėl tokiu atveju formulė atrodo taip:

FRAMA(i) = 1 * Price(i) + (1 — 1) * FRAMA(i—1) = Price(i)

Tai yra – indikatorius tiksliai seka paskui kainą.

Indikatorius turi tik du nustatymus: periodo pasirinkimą ir kainos apskaičiavimą (0-kainos uždarymas; 1-kainos atidarymas; 2-maksimali kaina; 3-minimali kaina; 4-vidutinė kaina; 5-tipinė kaina; 6-svertinis kainos uždarymas). Kalbant apie fraktalų taikymą slankiojo vidurkio apskaičiavimui – čia nereikia painioti su Billo Wiliamso fraktalais – jie nieko bendro neturi.

Kaip taikyti praktikoje? Prekyboje FRAMA naudojamas kaip ir visi trendiniai indikatoriai. Apgaulingų signalų filtravimui būtinai reikia naudoti kokį nors osciliatorių, apie tai kalba ir pats indikatoriaus autorius.

Hull Moving Average

Indikatorius Hull Moving Average (HMA) – slankusis Halo vidurkis. Autorius – Australijos treideris, matematikas, finansininkas, analitikas Alanas Halas (Alan Hull).

Pasak pačio Alano, jis dirbo visiškai ties kitu indikatoriumi, kai susidomėjo slankiųjų vidurkių vėlavimo problema, ko rezultate ir atsirado šis indikatorius (2005 m.). Jo formulė yra tokia:

Tam, kad suprasti, kaip HMA yra sprendžiama vėlavimo nuo kainos problema, pažiūrėkime tokį pavyzdį: 0+1+2+3+4+5+6+7+8+9/10=4.5; Rezultate vidutinė reikšmė gaunasi 4.5 – kas yra gana toli nuo paskutinės kainos reikšmės (9). Ir praktikoje mes matysime, kad grafike indikatorius nuo žvakių atsilieka gana stipriai. Alanas Halas pasiūlė sumažinti vėlavimą tokiu būdu: 5+6+7+8+9/5=7, kas jau yra žymiai arčiau kainos (7 yra arčiau nei 9, nei 4.5 prie 9). Toliau Alanas prie skaičiaus pridėjo skirtumą tarp dviejų vidutinių skaičių (7-4.5=2.5), kas rezultate gavosi (7+2.5=9.5) 9.5 – netgi kiek daugiau nei einamoji kainos 9 reikšmė – gavosi labai neblogas balansas tarp vėlavimo ir apvalinimo. Slankaus vidurkio vėlavimo nuo kainos problema praktiškai buvo išspręsta. Lyginant su paprastu SMA (14) iš MT4 (raudona linija) HMA žymiai anksčiau parodo galimą signalą įėjimui, o taip pat keičia spalvą, kai trendas kylantis ir krintantis – tai geras patogumas, lyginant su kitais indikatoriais.

Kaip taikyti praktikoje? Imkime ir pažvelkime į indikatoriaus nustatymus:

Ką jie reiškia, žr. žemiau:

- HMA_Period – Halo slankaus vidurkio periodas (pagal nutylėjimą 20);

- HMA_PriceType – slankaus vidurkio skaičiavimą taikyti pagal kainos reikšmę (pagal nutylėjimą Close) Nustatoma skaičiais (0 — Close; 1 — Open; 2 — High; 3 — Low; 4 — Median Price; 5 — Typical Price; 6 — Weighted Close);

- HMA_Method – Halo slankaus vidurkio metodo skaičiavimas (pagal nutylėjimą linijinis-svertinis). Nustatoma skaičiais (0 – Simple; 1 – Exponential; 2 – Smoothed; 3 – Linear Weighted);

- NormalizeValues – reikšmių normalizacija (šį parametrą galima palikti pagal nutylėjimą, kadangi jis didelės įtakos neturi, tas pats ir su NormalizeDigitsPlus);

- VerticalShift – slankaus vidurkio vertikalus poslinkis, reikšmė rašoma punktais.

Jurik Moving Average

Indikatorius Jurik Moving Average (JMA) buvo sugalvotas Marko Juriko (Mark Jurik) 1998 m. Markas Jurikas – kompanijos Jurik Research įkūrėjas, 1980-1990 m. dirbęs JAV armijai, o kadangi šaltasis karas baigėsi, jo išradimai buvo nukreipti į finansų rinką, kurioje jis dirba ir dabar. M. Jurikas sukūrė nemažai indikatorių, pvz. RSX ir kitų.

Lyginant JMA 14 su SMA 14, matome, kad pasikeitimo tendencija signalizuoja anksčiau:

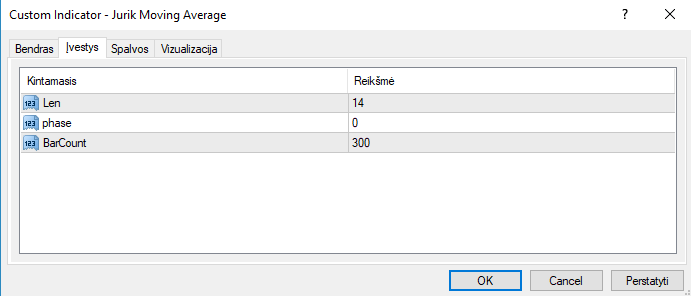

Deja, niekur nepavyko rasti JMA apskaičiavimo formulės – matomai, kad tai paslaptis. Tačiau reikia atkreipti dėmesį į nustatymus:

Viso jų trys:

- Len — indikatoriaus periodas, pagal nutylėjimą 14;

- Phase — su šio parametro pagalba galima bandyti rasti kompromisą tarp dviejų priešingų indikatoriaus savybių: vėlavimo arba iššokimo aukščiau kainos – reikšmės gali būti nuo -100 iki +100 (žr. grafiką žemiau);

- BarCount — žvakių kiekis apskaičiavimui.

Detaliau sustosime ties parametru Phase – ką jis įtakoja ir kaip tai vizualiai atrodo grafike:

Grafike yra dvi JMA linijos: balta yra su Phase +100 – slankusis vidurkis yra arčiau kainos trendo judėjimo metu, tačiau, kai trendas baigiasi ir įvyksta apsisukimas, ši linija stipriai išlenda iš kainos judėjimo diapazono – rinka jau juda kita kryptimi, o indikatorius dar rodo senąją kryptį. Deja, šios problemos kol kas niekam nepavyko išspręsti. Geltonoji JMA turi nustatymą Phase -100 ir ji lėčiau reaguoja į kainos pasikeitimus. Tokiu būdu, treideris turi pasirinkimą – arba naudoti labiau ankstesnį signalą, ir tuo pačiu metu trendo pabaigoje stebėti „apgaulingus” indikatoriaus parodymus, arba naudoti priešingą metodą. Jeigu abi situacijos nėra principinės – ši parametrą galima palikti pagal nutylėjimą.

Kaip taikyti praktikoje? JMA yra vienas geriausių techninių indikatorių savo kategorijoje. Be abejo, tai ne Šventasis Gralis, leidžiantis uždirbti 100% pelno kasdien, tačiau problemos su vėlavimu ir indikatoriaus reagavimu į pašalinį triukšmą čia yra išspręstos tiek gerai, kiek tai įmanoma. Nedidelė gif-animacija iš autoriaus puslapio, parodanti, kaip įvairūs slankiųjų vidurkių tipai reaguoja į gepą:

Nepatingėsime ir įkelsime visus parodytus slankiuosius vidurkius į mūsų grafiką (išlaikant tas pačias spalvas) ir pažiūrėsime (visur periodas 14):

Iš tikrųjų, Marko Juriko slankusis vidurkis iš esmės visada yra arčiau kainos nei kiti MA. Tačiau kai kur matome dvigubo eksponentinio EMA „konkurenciją” (žalia spalva).

Jeigu palyginti populiarųjį eksponentinį slankųjį vidurkį (raudona linija) su JMA (balta) – tai pastaroji čia irgi laimi:

Dar vienas pavyzdys, kodėl geriau naudoti JMA, o ne standartinius MT4 slankiuosius vidurkius:

Čia atkreipkite dėmesį, kada kaina prakerta JMA liniją, o kada paprastą EMA (pažymėta vertikaliomis linijomis). Jeigu Jūs sandorio uždarymo metu vadovaujatės slankiųjų vidurkių parodymais – tai geriausia išeiti anksčiau su didesniu pelnu (punktais), nei laukti visas keturias savaites (!), ir prarasti ženklią dalį pelno (grafike laiko intervalas W1). Protingose rankose tai bus labai galingas ginklas.

Triple Exponential Moving Average

Indikatorius Triple Exponential Moving Average (TEMA) – trigubas eksponentinis slankusis vidurkis, kurį sukūrė mums jau žinomas Patrikas Malojus (Patrick G. Mulloy) ir publikavo žurnale „Technical Analysis of Stocks & Commodities”. Apskaičiavimo principas yra analogiškas DEMA indikatoriui. TEMA formulė atrodo taip:

Iš pradžių yra apskaičiuojama DEMA, vėliau yra išskaičiuojama kainos nuokrypio klaida nuo indikatoriaus DEMA reikšmių:

err(i) = Price(i) — DEMA(Price, N, ii)

kur:

err(i) — einamoji DEMA klaida;

Price(i) — einamoji kaina;

DEMA(Price, N, i) — einamoji DEMA reikšmė nuo Price serijos su periodu N.

Prie DEMA reikšmės pridėsime eksponentinio vidurkio klaidą ir gausime TEMA:

TEMA(i) = DEMA(Price, N, i) + EMA(err, N, i) = DEMA(Price, N, i) + EMA(Price — EMA(Price, N, i), N, i) =

= DEMA(Price, N, i) + EMA(Price — DEMA(Price, N, i), N, i) = 3 * EMA(Price, N, i) — 3 * EMA2(Price, N, i) + EMA3(Price, N, i)

kur:

EMA(err, N, i) — einamoji eksponentinio vidurkio reikšmė nuo klaidos err;

EMA2(Price, N, i) — einamoji dvigubo kainos apvalinimo reikšmė;

EMA3(Price, N, i) — einamoji trigubo apvalinimo kainos reikšmė.

Į ką reiktų atkreipti dėmesį, kad indikatoriaus skaičiavimas yra vykdomas tik pagal užsidariusios žvakės kainą. Grafike TEMA atrodo taip:

Čia matome paprastą SMA 14 (raudona spalva) ir TEMA 14 (mėlynoji). Net šiame pavyzdyje matosi, kad signalas nuo trigubo eksponentinio MA ateina žymiai anksčiau nei iš paprasto. Šio tikslo ir siekė autorius-kūrėjas, ir reikia pažymėti, neblogai su tuo susitvarkė. Be standartinio TEMA indikatoriaus, archyve rasite ir modifikuotą jo versiją, kur galima pasirinkti apvalinimo metodą ir pritaikyti skaičiavimą pagal įvairius kainos tipus. Bazinio indikatoriaus nustatymuose yra tik MA periodas.

Kaip taikyti praktikoje? Imkime ir pažiūrėkime į TEMA (baltoji linija) ir į standartinę EMA (raudonoji linija) iš MetaTrader 4:

Periodas užduotas vienodas – 21. Akivaizdu, kad jokie komentarai nereikalingi – viskas aiškiai matyti grafike. Dar pravartu būtų palyginti dvigubą (violetinę linija DEMA), ir trigubą (baltoji linija TEMA) slankiuosius vidurkius:

Tarp jų nėra labai principinio skirtumo, todėl iš esmės prekyboje galima taikyti bet kurią – DEMA arba TEMA. Nedidelis niuansas yra tame, kad terminale MetaTrader 5 šie indikatoriai jau yra pagal nutylėjimą, o MT4 jų nėra.

Variable Index Dynamic Average

Techninis indikatorius Variable Index Dynamic Average (VIDYA) – slankusis vidurkis su dinaminiu vidurkinimo periodu. Jo autorius yra amerikiečių treideris, indų kilmės analitikas Tušaras Čendas (Tushar Chande).

Gimęs 1958 m., žinomas savo inžineriniais išradimais (turi 9 patentus), kurie vienaip ar kitaip yra naudojami Forex sferoje: tai techniniai indikatoriai, pavyzdžiui Aroon Oscillator, taip pat įvairios stochastiko modifikacijos ir kai kurie kiti indikatoriai. Yra parašęs knygų ir straipsnių Forex tematika. 1994 m. jis pasiūlė savo slankaus vidurkio versiją su besikeičiančiu (dinaminiu) vidurkinimo periodu – VIDYA. EMA vidurkinimas jo indikatoriuje priklauso nuo kainos volatilumo, o pačio volatilumo matavimui yra pasirinktas to paties autoriaus osciliatorius Chande Momentum Oscillator (CMO). VIDYA apskaičiavimo formulė atrodo taip:

Variable Index Dynamic Average reikšmės apskaičiuojamos analogiškai naudojant CMO:

VIDYA(i) = Price(i) * F * ABS(CMO(i)) + VIDYA(i-1) * (1 — F* ABS(CMO(i)))

kur:

ABS(CMO(i)) — absoliuti einamoji Chande Momentum Oscillator reikšmė;

VIDYA(i—1) — prieš tai buvusi VIDYA reikšmė.

CMO reikšmė apskaičiuojama pagal formulę:

CMO(i) = (UpSum(i) — DnSum(i))/(UpSum(i) + DnSum(i))

kur:

UpSum(i) = einamoji teigiamų kainos prieaugių suma už periodą;

DnSum(i) = einamoji neigiamų kainos prieaugių suma už periodą.

VIDYA 14 (lyginame su SMA 14):

Kaip matyti grafike, vienas iš indikatoriaus ypatumų yra horizontali jo padėtis po kylančio/krentančio trendo pabaigos. Šį ypatumą galima išnaudoti kaip signalą uždarant sandorį.

Kaip taikyti praktikoje? Kaip dažnai būna indikatorių pasaulyje – egzistuoja nemažai įvairių versijų ir modifikacijų, ypač, jei jis tampa populiarus. Ir čia kaip tik toks atvejis:

Indikatorius VIDYA taip pat žinomas ir toks. kaip jau galbūt nuspėjote – jis labai primena Bolindžerio Juostas arba Keltnerio Kanalus. Abu VIDYA variantai yra rinkinyje, kuri galėsite atsisiųsti straipsnio pabaigoje.

Kada verta taikyti VIDYA indikatorių? Pats paprasčiausias ir elementariausias būdas – kai kaina kerta indikatoriaus liniją žemyn – pardavimams, ir į viršų – pirkimams. Vienok, kaip matyti grafike aukščiau – tokiu atveju bus nemažai smulkių nuostolingų sandorių. Tačiau ši problema yra būdinga visoms trendinėms sistemoms. Ir čia, tokiu atveju, verta naudoti vieną iš VIDYA savybių – kai trendinis judėjimas praranda savo jėgą – indikatorius rodo horizontalų judėjimą, signalizuodamas apie tai, kad jeigu Jūs rinkoje – laikas iš jos išeiti, o jeigu ne rinkoje – prekiauti dabar neverta.

Charakteringas pavyzdys – iki pusiaudienio (pagal terminalo laiką) yra signalas pardavimams, o po pusiaudienio – niekam nekils abejonių, kad reikia pirkti. O jau arčiau vakaro (Amerikos sesijos uždarymas) indikatorius rodo horizontalią padėtį – vadinasi, dienos treideriams rinkoje jau nėra ko veikti. Žinoma, tokios trendinės dienos būna ne visada, bus dienų ir su serija nuostolingų sandorių, apie tai neverta pamiršti. Tačiau tokiu atveju dar vyksta ir labai geras treiderio vystymasis ir intuityvios patirties įgavimas – kada verta eiti į rinką ir kada ne.

Volume Weighted Moving Average

Volume Weighted Moving Average (VWMA) – svertinis pagal apimtis slankusis vidurkis. Šiame indikatoriuje yra realizuojamas toks principas – kuo didesnė žvakės apimtis, tuo daugiau tokia žvakė yra svarbesnė, turi didesnį svorį. Indikatoriaus autorius, deja, nėra žinomas. Nustatymuose galima užduoti barų (žvakių) kiekį skaičiavimui. Grafike žemiau, kaip įprastai SMA 14 (raudona) ir VWMA 14:

Grafike taip pat yra pridėtas apimčių indikatorius – jis neblogai iliustruoja – kai rinkoje yra padidinta apimtis – VWMA 14 aplenkia slankųjį SMA 14; o kai apimtys krenta (Azijos sesijoje) – atvirkščiai. Tokiu būdu, šiam indikatoriui reikšmės prideda didesnis apimčių svoris – nuo ko ir priklauso jo „vaizdelis”. Apskaičiavimo formulė yra tokia:

Kaip taikyti praktikoje? Indikatorius turi du parametrus: slankaus vidurkio periodą ir kainos skaičiavimo tipą (įrašoma skaičiais: 0 — kaina CLOSE; 1 — kaina OPEN; 2 — kaina HIGH; 3 — kaina LOW; 4 — kaina MEDIAN; 5 — kaina TYPICAL; 6 — kaina WEIGHTED – čia viskas analogiškai, kaip ir su kitais indikatoriais).

Kaip jau sako pats indikatoriaus pavadinimas, šį indikatorių galima naudoti su žinomu apimčių indikatoriumi – Better Volume, pavyzdžiui. Jeigu esate VSA metodikos šalininkas, šis indikatorius Jus tikrai turėtų sudominti.

Welles Wilder’s Moving Average

Techninės analizės guru Velsas Vailderis (J. Welles Wilder) taip pat pasižymėjo savo slankiųjų vidurkių variacijomis. Apskritai, reikia pasakyti, kad šis žmogus yra legendinė ir išskirtinė asmenybė treidingo pasaulyje.

Imkime ir pažiūrėkime vien tik į techninių indikatorių sąrašą, kurį sukūrė šis žmogus, ir kurį naudoja daugelis treiderių jau ne vieną dešimtmetį. Tai ADX (ADMI), ASI, ATR, Parabolic SAR, RSI. Įspūdinga, ar ne? Ir štai, dar yra WWMA – Velso Vailderio slankusis vidurkis, kuris atrodo taip:

Grafike, kaip įprastai, lyginame indikatorių su SMA 14 (indikatorius WWMA paimtas iš AllAverages_v2_5). WWMNA formulė atrodo taip:

Formulėje matyti, kad Vailderio slankusis vidurkis yra ne kas kita, kaip eksponentinis slankusis vidurkis — WWMA(n)=EMA(2n−1). Jie iš tiesų yra panašūs:

Kaip taikyti praktikoje? Geriausia, kaip filtrą apgaulingiems signalams. Nėra būtinybės pasakoti, kaip tai veikia. Seną gerą RSI žino visi.

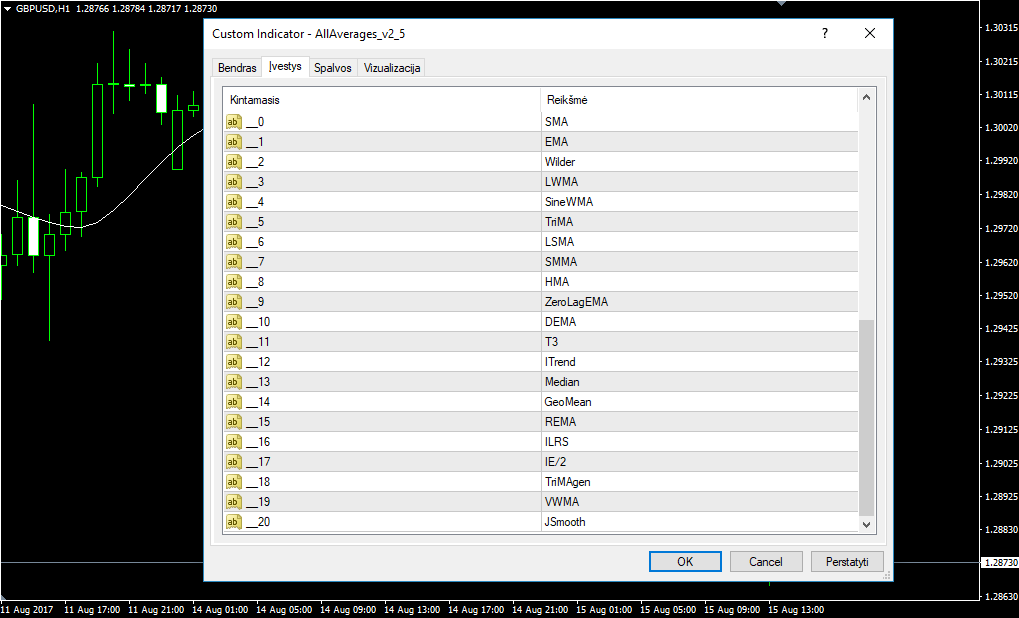

Visi „mūvingai” viename

Jeigu naudoti kiekvieną indikatorių atskirai nėra patogu, norisi greitai ir operatyviai palyginti įvairius slankiųjų vidurkių tipus ir pasirinkti iš jų geriausią – tai tokios problemos sprendimas yra. Visa serija indikatorių viename – All Averages. Kodėl serija – todėl, kad šių indikatorių yra nemažai – su visomis įmanomomis modifikacijomis – tiek darbe grafikuose, tiek po jais. Šiame rinkinyje yra 20 įvairių MA – galima greitai įkelti norimą ir pažiūrėti – koks geriausias tiks būtent Jums.

Periodas pagal nutylėjimą yra 14. Nustatymuose matomi visi MA tipai, galima pasirinkti norimą, įrašant skaičių į MA_Method.

Pabaiga

Reziumuojant šią apžvalgą, norėtųsi išskirti labiausiai optimalius slankiuosius vidurkius, kur pastebimas minimalus vėlavimas ir nedidelis iššokimas už kainos, esant stipriam trendui. Tai, be abejonės, bus Jurik Moving Average ir Triple Exponential Moving Average. Jų naudojimas prekyboje vietoj standartinių MA, esančių MT4, bus žymiai efektyvesnis bet kurioje strategijoje.

Slankiųjų vidurkių tema – labai didelė. Tai, galima sakyti, ištisa galaktika. Ir papasakoti apie visas slankiųjų vidurkių versijas/modifikacijas tiesiog neįmanoma, todėl šiame straipsnyje aptarėme pačius populiariausius.

Dar vienas svarbus momentas – nors dauguma slankiųjų vidurkių vėlavimo problema vienaip ar kitaip yra išspręsta, šis sprendimas turi ir kitą pusę – jeigu orientuotis tik į vieną indikatorių ir imti visus jo signalus tik iš jo – nieko gero, be serijos nuostolingų sandorių, nebus. Reikia atsiminti, kad visada turi būti kažkoks filtras kito indikatoriaus ar osciliatoriaus pagrindu, arba tas pats indikatorius su aukštesniu laiko intervalu ir pan. Atsiminkite tai.

Sėkmės ir iki naujų susitikimų!

Atsisiųsti visus indikatorius

Pagarbiai, Mykolas Kuzminskis