Sveiki, mielieji skaitytojai, Forex treideriai!

Pastaruoju metu verslo ir įprastojoje spaudoje atsiranda daug straipsnių, skirtų ateinančiai recesijai. Klausimas – ar galima iš anksto nuspėti ekonominę krizę (ir su kokių indikatorių pagalba), ir kuo ji pavojinga Forex treideriams? Į šiuos klausimus pabandysime atsakyti šiame straipsnyje, kuriame apžvelgsime metodus ir uždarbio būdus “sprogstančių burbulų” rinkoje metu, kai raudonuoja biržos indeksai.

Treideriams tikrai yra žinoma ekonominių krizių tema, kurios natūralus cikliškumas yra įrodytas ir teoriškai, ir praktiškai. Istorinės chronikos nurodo 7-10 metų periodiškumą, kai krachas ištinka visų rūšių rinkas.

Ekonominių krizių pavojingumas yra tame, kad jos garantuotai sugriauna iki tol veikusias strategijas. Treideris, paskyręs metų metus prekybos sistemos paieškai, indikatorių parinkimui ir nustatymui, yra priverstas pradėti “nuo nulio” dėl sekančių priežasčių:

- Padidėjusio volatilumo, kuris padaro netinkamus rizikos ir kapitalo valdymo parametrus (stopų dydžiai, take-profitai);

- Ilgalaikio trendo, kurio vyravymas įtakojo indikatorių parametrus prieš tai buvusiame cikle;

- Monetarinės-kreditinės Centrinių bankų politikos, nuo kurių veiksmų priklauso monetarinių priemonių taktika ir valiutinių intervencijų dažnis.

Kartu su tuo keičiasi ir stambių žaidėjų reakcijos, kai pasirodo vieni ar kiti ekonominiai indikatoriai, sukuriantys problemas fundamentinėje analizėje.

Didžiulė treiderių klaida pokriziniu laiku Forex rinkoje

Egzistuoja toks mitas, kurį palaiko eilė brokerių, kad neva Forex rinka yra atspari ekonominėms krizėms. Patikėję šiuo postulatu, treideriai nekreipia dėmesio į ypatingas aplinkybes, kai strategijos pradeda deginti pinigus. Jie, kaip įprastai, bando tokias strategijas optimizuoti ir (ar) surasti tinkamus presetus robotams, tačiau anomalinio volatilumo padidėjimo ir visiškai nestabilių trendų metu tai visiškai neduoda jokios naudos.

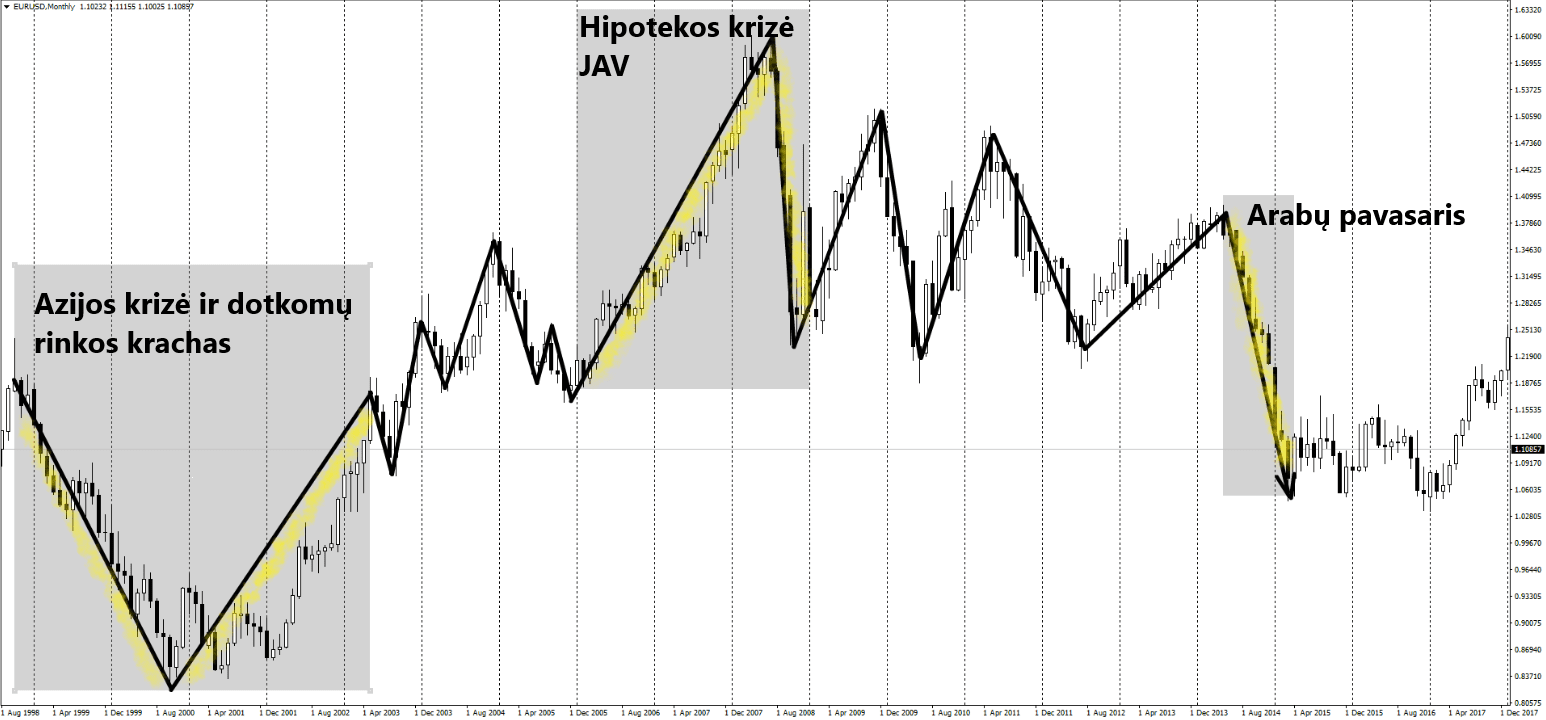

Atkreipkite dėmesį į pilkas grafiko zonas (mėnesinės EURUSD žvakės). Ikikrizinių ir pokrizinių judėjimų skirtumai yra akivaizdūs ir matomi vizualiai.

Recesijos metu surasta prekybos sistema veda prie trijų klaidų, kurios išryškėja jau pokriziniu periodu:

- Didelė testų paklaida dėl ikikrizinio ir pokrizinio laikotarpių susimaišymo su nestabiliais parametrais;

- “Veikiančių algoritmų” atfiltravimas, kurie nesugeba parodyti teigiamo rezultato anomalinėse sąlygose;

- Darbo trumpalaikiškumas ir didelė tikimybė gauti didelius nuostolius su rasta prekybos sistema.

Pavyzdžiui, strategijos testavimas esant staigiems kotiruočių impulsams kracho metu sukels didelius take-profito ir stop-loss dydžius, kurie bus neišvengiamai padidinti dėl volatilumo šuolių, išmušant trumpus stopus.

Po to, kai rinkos nusiramins, treideriai nesugebės atmušti patirtų didelių nuostolių. Prekybos sistema nespės fiksuoti pelno dėl per didelio take-profito ir sumažintos trendo amplitudės.

Todėl strategijos paieška po sudeginimo krizės metu pavirsta į “Sizifo darbą“. Lieka tik viena išeitis – sukurti atskirą taktiką atėjus pasaulinei ekonominei krizei.

Kaip uždirbti ekonominės krizės metu Forex rinkoje?

Biržos indeksų kritimas tapo savotišku ekonominės krizės simboliu: investuotojai parduoda akcijas ir išveda grynuosius, kad išsaugoti savo kapitalą, žinoma, fiksuodami tam tikro lygio nuostolius. Paprastai pinigai yra saugomi sąskaitose iki recesijos pabaigos, kai juos vėl bus galima investuoti į atpigusius vertybinius popierius, pirkimus pradedant po ekonomikos atsistatymo signalų.

Ši laisva kapitalo mase investuotojų sąskaitose gali būti nukreipta į bet kurį apsauginį instrumentą, kuris geba tapti “tylia užuovėja”, išsaugant pinigus nuo infliacijos arba gebantis atnešti bet kokį, net mažą pelną.

Iki XX amžiaus pabaigos toks aktyvas buvo laikomas auksas, bet 1998, 2008 ir 2014 metais brangaus metalo vertės kritimas viršijo biržos indeksų mažėjimą išsivysčiusiose šalyse. Tokio elgesio priežastys detaliai aprašytos straipsnyje “Kaip prekiauti auksu“.

Labiausiai tinkamas instrumentas kapitalo išsaugojimui krizių metu – obligacijos, apsaugančios nuo infliacijos dėka valstybės garantuojamų palūkanų išmokų. Didelę paklausą čia tradiciškai turi nepriklausomi bondai iš išsivysčiusių šalių, su stabilia ekonomika ir minimalia defolto rizika.

80-ųjų pabaigoje pačia patikimiausia “tyliąja užuovėja” tapo FRS iždo obligacijos, kas atsispindėjo Forex rinkoje JAV dolerio sustiprėjimu ekonominio nuosmūkio momentais. Sustiprėjusi paklausa ilgalaikiams instrumentams sudarė stabilų ilgalaikį krintantį trendą su pora EURUSD.

Tokiais momentais JAV doleriui pralaimi visos valiutos, bet euras – pats “techniškiausias” instrumentas, turintis santūrų volatilumą, aukštą likvidumą ir stabilius trendus. Treideris čia gali naudoti paprastas strategijas, pagrįstas slankiaisiais vidurkiais, pasirinkdamas tik šort sandorius (pardavimui).

Iš esmės, prekyba krizės metu turėtų būti tokia: atsidarius vieną sandorį krizės pradžioje ir toliau statant piramidę arba dirbant pagal teigiamo margingeilo taktiką iki krizės pabaigos.

Lieka pats svarbiausias klausimas – kaip teisingai nustatyti biržos rinkos krachą?

Rinkos krizių indikatoriai

Rinkos krizių indikatoriai – mažai aprašoma tema dėl jų menkos paklausos (kartas per dešimt metų). Paprastai treideriai jais pradeda domėtis, kai praranda savo depozitus; čia turimi omenyje tik keletas dešimčių procentų spekuliantų, kurie teigiamai prekiavo keleto metų bėgyje.

Logiška teigti, kad pasaulinės ekonomikos kritimą lengva atpažinti pagal fundamentinius faktorius, bet panika rinkoje įvyksta anksčiau, ir kai būna publikuojama statistika, patvirtinanti kritimą, kotiruotės jau “testuoja dugną”, o trendas atsiranda auštos tikimybės korekcijos stadijoje.

Po recesijos patvirtinimo rinkų kritimas gali tęstis, bet įėjimas į rinką galimu korekcijos momentu gali kainuoti “labai brangiai” dėl dažnai suveikiančių arba nepateisinamai didelių stopų dydžių.

Egzistuoja trys rinkos kritimo nustatymo metodai iki jos atsiradimo momento. Žemiau mes juos aptarsime.

1. Pirmaujančių rodiklių metodas LEI

LEI – tai realių rodiklių ir statistikos krepšelis (įeina biržos indeksai), sukurtas nevyriausybinės organizacijos The Conference Board. Egzistuoja legenda, kad šis vertinimo metodas iš pradžių buvo slaptas ir buvo naudojamas JAV žvalgybos, kad įvertinti potencialaus priešo ekonomikos būseną.

Šiuo metu metodika ir indikatorių sudėtis nėra slapti, labiau detaliau apie tai galima paskaityti modelių skaičiavimo aprašyme The Conference Board puslapyje. Pirmavimo efektas prieš rinkos reakciją yra pasiekiamas per 10 rodiklių analizę, kur demonstruojama indekso S&P 500 dinamika, kiekis dėl bedarbystės pašalpų, einamoji infliacija, pramoninių užsakymų rodiklių pasikeitimas ir t.t.

Indeksai yra matuojami santykiniuose vienetuose, kur kaip nulis paimti duomenys iš 60-ųjų metų. 90-ųjų pabaigoje analitikai pastebėjo istorinį ypatumą: du iš eilės kritimai tiksliai nurodo recesijos pradžią.

Krizės pabaigą su LEI pagalba sunku nusakyti, patikimam prognozavimui yra imama penki paskutiniai pakilimai, bet ekonomikos kracho pradžią jie parodo pakankamai tiksliai.

Indikatorių rodiklių archyvas yra platinamas mokamai, tačiau einamieji domenys kas mėnesį publikuojami puslapyje The Conference Board kaip lentelė, parodanti LEI pagal dvylika šalių, euro zonoje ir pasaulinės ekonomikos bendrai.

Atkreipkite dėmesį tik į JAV rodiklius: du kritimai nusakys recesiją, likęs rinkinys, tame tarpe pasaulinės ekonomikos rodikliai, yra mažiau tikslūs signalų prasme ir gali vėluoti. Užmeskite akį į puslapį kartą per mėnesį, po 25-os dienos, ir jūs tiksliai žinosite, kiek teisingos einamosios prognozės dėl krizės iš pagrindinių ekonomistų.

2. baimės ir godumo indeksai forex rinkoje

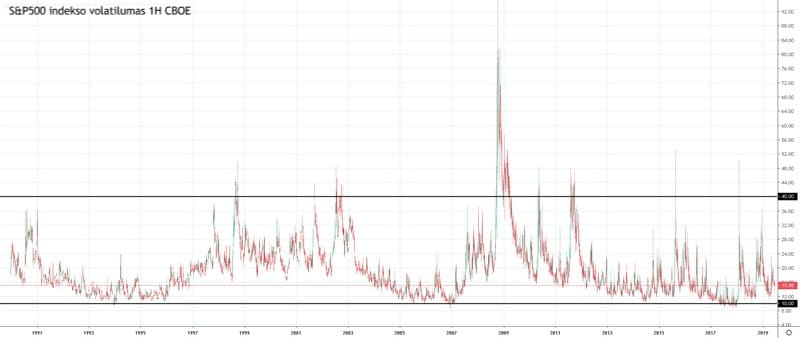

Opcionų kainų volatilumas (VIX) yra dažniau vadinamas kaip baimės ir godumo indeksas. Tai unikalūs kontraktai, treideriui suteikiantys galimybę pritaikyti “protingą stopą”. Opciono premija yra kaip draudiminė išmoka, treideriui teisingai suprognozavus trendą. Premija taip pat apriboja nuostolius esant neteisingai prognozei, likusi nuostolių dalis atlyginama po ekspiracijos.

Premiją galima apskaičiuoti pagal sudėtingą “daugiaaukštę” Bleko-Šoulzo formulę, kuri apskaičiuoja kotiruočių pasikeitimą ir opcionų paklausą.

Kylant vertybinių popierių kainai, draudimo vertė krenta, godumas verčia spekuliantus taupyti ant akcijų hedžingo ir galutiniame rezultate sukelia “rinkos burbulą”, kuris sprogsta kartu su biržos indeksais. Krintant indeksams, kartu didėja investuotojų baimė kartu su draudimo verte, kas sukelia apsisukimą ir dugno susiformavimą, – pirkimai tampa labiau užtikrinti, kadangi laikomasi visų pozicijų hedžingo taisyklių.

VIX – itin svarbus parametras, publikuojamas pirmajame Čikagos opcionų biržos puslapyje CBOE. Taip pat šį grafiką galima gauti per servisą TraidingView. Darbiniai lygiai: 10 – tai krizė, 40 – krizės pabaiga.

Grafike matyti, kad VIX kreivė duoda daugiau įėjimo taškų į EURUSD pardavimus nei LEI, bet klysta su recesijos pabaiga. Beje, kiekvienas treideris gali surasti būdą pritaikyti filtrus ir sugalvoti šio indikatoriaus naudojimo taktiką.

3. FRS obligacijų pelningumo divergencija

JAV dolerio sustiprėjimas santykyje praktiškai su visomis pasaulinėmis valiutomis recesijos metu jau buvo pagrįstas straipsnio pradžioje dėl paklausos FRS obligacijoms. JAV iždas išleidžia paskolos popierius su keliais padengimo terminais, kas padeda nustatyti artėjančią krizę, jei analizuoti 2-jų metų ir 10-ies metų bondus.

Anomališkas invstuotojų susidomėjimas obligacijomis sukelia “artimiausių” pagal terminus obligacijų pelningumą. Analitikai nustato recesijos artėjimą, kai šis rodiklis pradeda viršyti procentus pagal 10-ties metų obligacijas.

Sent-Luiso Federalinis Rezervų bankas nuolat publikuoja savo puslapyje šviežius ir istorinius duomenis pagal spredą tarp bondų, parodydamas praėjusių ekoniminių krizių metus. Kaip matyti iš grafiko, po išsiskyrimo 2% seka eilinis rinkų kritimas ir JAV dolerio kurso augimas. Tačiau, kaip ir prieš tai buvusiuose atvejuose, išėjimas iš recesijos pagal šį indikatorių silpnai prognozuojamas.

Išvados

Aukščiau aprašyti ekonominės krizės indikatoriai yra priskiriami prie neprekybinių indikatorių. Jie negali būti naudojami gaunant konkrečius signalus sandorio atsidarymui, – tai tiesiog alertai, kurie įspėja arba paaiškina, kodėl strategija, veikusi ilgus metus, pradeda prekiauti į minusą.

Atskiros prekybos sistemos, sukurtos specialiai krizės metu, variantas visai galimas, ypač, kai matomi per daug akivaizdūs pasikeitimai rinkoje, tuo momentu, kai pagrindiniai finansiniai instrumentai patiria kritimą. Tada yra prasmės nebandyti eiti prieš “Panic Sell”, o pabandyti uždirbti ties tuo, prekiaujant tik į vieną pusę.

Pagarbiai, Mykolas Kuzminskis