Sveiki, mielieji skaitytojai, Forex treideriai.

Pastaruoju metu internete labai populiari ICT (Inner Circle Trader) strategija, kurioje naudojamos labai neįprastos Price Action koncepcijos, dalis kurių niekur nebuvo paminėtos.

Prekybos sistema gali pasirodyti sudėtinga, tačiau tuo pat metu ji yra labai paprasta ir visiškai logiška. Toliau pateiktame vaizdo įraše stengiausi kuo aiškiau ir glaustai ją perteikti.

Strategijos charakterstikos

Platforma: bet kokia

Instrumentai: bet kokie (Forex, Indexes, Crypto)

Laiko intervalas: M1-D1

Prekybos laikas: Europos ir Amerikos sesijos

Rekomenduojami brokeriai: Roboforex, BlackBull Markets

Strategijos idėja

ICT (angl. Inner Circle Trader) strategijos idėja priklauso Michaelui J. Huddlestonui. Originali prekybos sistema patalpinta treiderio YouTube kanale kartu su sandorių pavyzdžiais.

ICT prekybos signalai aptinkami naudojant žvakių modelius, o kaip pagalbinis indikatorius naudojamas Fibonači tinklelis, kurį galima rasti Metatrader ir kituose prekybos terminaluose.

Autorius šia strategija prekiauja Forex, akcijų ir kriptovaliutų rinkose. Tokia instrumentų įvairovė pabrėžia prekybos principo, kuriuo grindžiama sistema, universalumą.

Huddlestonas siūlo stebėti didžiųjų žaidėjų – bankų ir finansų įstaigų – taktiką. Jie remiasi didele treiderių atidėtų orderių sankaupa, kad gautų pakankamai likvidumo savo sandoriams.

Jei didieji žaidėjai bando, tarkime, parduoti neįprastai didelį valiutos kiekį už einamąją kainą, jie gaus tokį įvykdymą grafike:

Dalis lotų bus parduota už 1,3150, likusi dalis – už 1,3140, galbūt už 1,3140, 1,3120 ar dar žemiau. Pavedimo vykdymo kaina mažėja dėl to, kad dideliam žaidėjui trūksta valiutos kiekio, kurio jam reikia einamuoju kainos lygiu, todėl jis „susirenka” valiutą mažesnėmis kainomis.

Šį pavyzdį lengviau iliustruoti pomidorais. Norint nusipirkti 100 kg pomidorų po 2 eur/kg vietiniame mažame turgelyje, tokį kiekį reikės paimti iš kelių pardavėjų. Kaip įprasta turguje, kiekvienas prekeivis į turgų atveža ne daugiau kaip 10-20 kg pomidorų – tiek, kiek vidutiniškai per dieną parduodama produkcijos.

Pamatę, kad vienas pirkėjas per vieną pirkimą paėmė 10 kg, pomidorų kaina pradės kilti ir kitą partiją teks pirkti ne po 2 eurus, o po 2,10 eur/kg, paskui po 2,20 eur/kg ir t. t.

Stambaus žaidėjo iššūkis – pasirinkti tokį prekybos lygį, kuriame yra daugiausia atidėtų pirkimo / pardavimo orderių, kad nepablogėtų įėjimo kaina. Dienos viduje pirkimo likvidumas yra aukščiau maksimumo, o pardavimo likvidumas – žemiau minimumo. Dauguma stop-loss orderių yra šiose zonose.

Stambaus žaidėjo iššūkis – pasirinkti tokį prekybos lygį, kuriame yra daugiausia atidėtų pirkimo / pardavimo orderių, kad nepablogėtų įėjimo kaina. Dienos viduje pirkimo likvidumas yra aukščiau maksimumo, o pardavimo likvidumas – žemiau minimumo. Dauguma stop-loss orderių yra šiose zonose.

Ką daro stambus žaidėjas, tarkime, kai nori pirkti (Buy) EURUSD porą?

Jis pastumia dabartinę valiutos kotiruotę žemyn, kad „išmuštų stopus”. Daugelio stopų suveikimas jam užtikrins likvidumą, reikalingą tam, kad įeinant į rinką kaina labai nepasikeistų.

ICT strategijos idėja yra įeiti į rinką po to, kai išmušus stopus, jei yra didelio žaidėjo algoritmo patvirtinimas, naudojant žvakių paterną, kuris aprašytas sistemos autoriaus. Išsamiau išanalizuokime ICT žvakių analizės terminologiją ir modelius.

IRT prekybos sistemos sąlygos ir modeliai

Strategijos autorius rinkos analizę pradeda nuo likvidumo matricos. Naudojant Fibonači tinklelį, ištemptą nuo minimumų iki maksimumų per einamąją prekybos sesiją, kainos judėjimas (dieninė žvakė) dalijamas per pusę.

Aukščiau nei 50 proc. – premium zona, žemiau – nuolaidos (discount) zona. Stambaus treiderio algoritmas – pirkti pigiai (su nuolaida), parduoti brangiai (aukštesnėmis kainomis).

Pagal likvidumo matricą treideris turėtų:

- Virš 50 % Fibonači lygio – tik parduoti

- Žemiau Fibonači lygio – tik pirkti

- 50% lygis gali būti naudojamas kaip Take Profit tikslas.

50% likvidumo matricos nebūtina braižyti pagal Fibonači indikatorių – galite tiesiog padalinti dabartinį dienos judėjimą (D1 žvakę) nuo maksimumo iki minimumo per pusę savo mintyse.

Paternas Fair Value Gap

Žvakių modelis Fair Value Gap (FVG) identifikuoja ir patvirtina didelio žaidėjo algoritmo darbą – kaina pereina į stop-loss zoną, sukeliančią likvidumo poreikį pirkti / parduoti aktyvą.

Turėtumėte iškart ieškoti modelio, kai tik atnaujinami dienos maksimumai / minimumai, kad galėtumėte įeiti į rinką po to, kai struktūra bus pažeista – artimiausio priešingo vietos minimumo / maksimumo pramušimas.

ICT sistemoje yra dviejų tipų FVG paternai

- Bulių Fair Value Gap

- Meškų Fair Value Gap

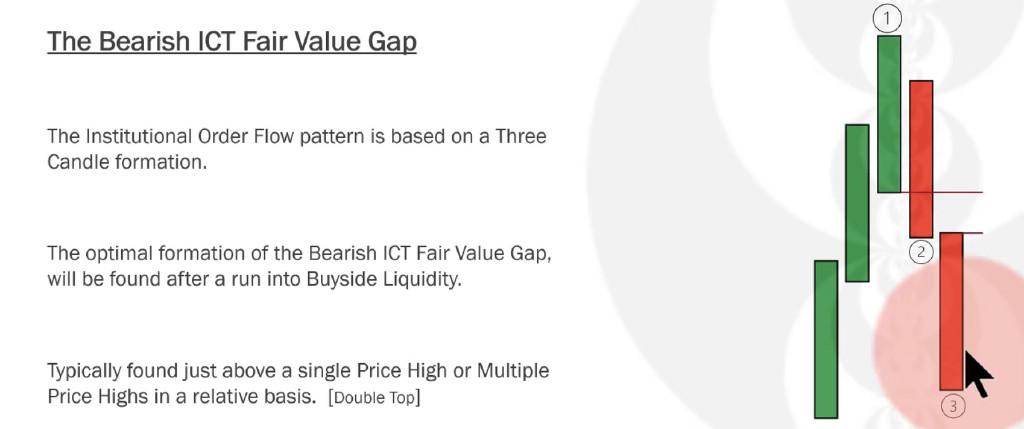

Žemiau pateiktame paveikslėlyje pavaizduotas originalus meškų FVG, paskelbtas strategijos autoriaus medžiagoje.

Tai yra trijų kylančių ir dviejų krentančių žvakių apsisukimo formacija. Autorius parodo žvakes be „uodegų”, tačiau realioje prekyboje turėtumėte atsižvelgti į žvakių uodegas – maksimumus ir minimumus.

Pirmoji, antroji ir trečioji žvakė vaidina svarbų vaidmenį modelyje. Zona tarp pirmosios žvakės minimumo (atsižvelgiant į uodegą) ir trečiosios žvakės maksimumo (taip pat atsižvelgiant į uodegą) ir yra Fair Value Gap.

Pažymėta FVG zona – tai vieta, kurioje esant meškų trendui nėra pakankamai pasiūlymų. Todėl kaina šokteli žemyn iki 3 žvakės, taip patvirtindama didelio žaidėjo algoritmo veikimą, kurio prekybos srautas sukelia pirkimo ir pardavimo užsakymų disbalansą.

Esant meškų FVG, didelis pardavimų skaičius panaikina visus pirkimo pasiūlymus. Zoną tarp 1 ir 3 žvakės strategijos autorius vadina gepu, nes kaina dažnai grįžta į tokius disbalanso taškus.

Prekiautojas gali išstatyti atidėtą orderį Sell Limit FVG srityje, šiek tiek aukščiau trečiosios žvakės modelio maksimumo, arba laukti sugrįžimo ir įeiti į rinką iškarto. Stop Loss statomas šiek tiek aukščiau 1 žvakės 1 maksimumo, rečiau pasitaikantis variantas yra stopo statymas virš antrosios žvakės maksimumo.

Jei stopų išmušimas įvyko, bet Fair Value Gap modelis nesusiformavo – sandorio atidarinėti nereikia. 1 ir 3 žvakių uodegos neturi susikirsti ar persidengti.

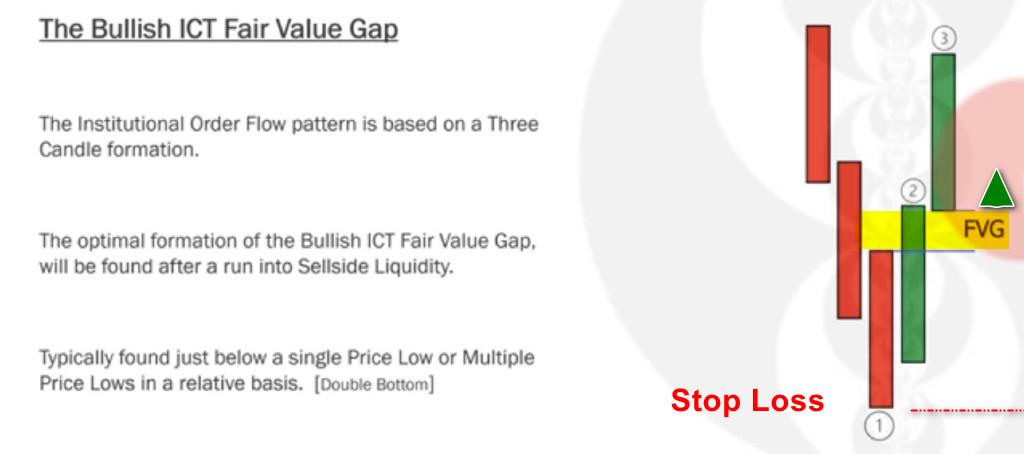

Bulių Fair Value Gap paternas yra veidrodiškas meškų modeliui. Modelio turėtų būti ieškoma po to, kai atnaujinami dienos minimumai. Kotiruotės turėtų atšokti, o 3 žvakė turėtų toliau judėti aukštyn, patvirtindama didelio žaidėjo prekybos algoritmą ir suformuodama FVG gepo zoną.

Orderis Buy Limit turėtų būti išstatomas žemiau trečiosios žvakės minimumo, o stop loss – šiek tiek žemiau pirmosios žvakės arba antrosios žvakės minimumo, kai orderis suveikia. Jei minimumai yra testuojami be FVG modelio, arba jei nėra laisvos zonos tarp pirmosios žvakės maksimumo ir trečiosios žvakės minimumo, neturėtumėte įeiti į rinką.

Disbalanso sąvoka

ICT strategijos autorius pateikia disbalanso sąvoką: „Imbalance”. Tai netolygaus orderių pasiskirstymo zona, kai rinkoje dominuoja pirkėjai arba pardavėjai. Jų sandorių momentas rinkoje atsispindi kaip didelė bulių arba meškų žvakė. Jo formavimosi procesas yra paprastas, rinka sparčiai krenta arba kyla be svyravimų.

Disbalanso zonos – neefektyvūs kainų pokyčiai – gali būti naudojami prekybai nepriklausomai nuo to, ar jie yra FVG modelio dalis, ar ne. Rinka, siekdama pusiausvyros, „užlopo” anksčiau susidariusias disbalanso spragas.

Prekybos ICT strategija laikas

Didelės finansų įstaigos prekiauja Forex ir kitose rinkose ribotą laiką. Dideli sandoriai vyksta trimis pagrindiniais laiko intervalais:

- Londono sesija nuo 2 val. ryto iki 5 val. vakaro Niujorko laiku (9:00-12:00 val. Lietuvos laiku)

- Vakarinė sesija nuo 7:00 iki 10:00 Niujorko laiku (14:00 iki 17:00 Lietuvos laiku)

- Azijos sesija nuo 20:00 iki 00:00 Niujorko laiku (nuo 3:00 iki 07:00 Lietuvos laiku)

Atsižvelgiant į akcijų biržų specifiką, prekyba indeksu S&P500 turėtų vykti nuo 8:30 iki 11:00 Niujorko laiku.

Taip pat būtina atsižvelgti į perėjimą prie vasaros laiko JAV ir kai kuriose Europos šalyse, tame tarpe Lietuvoje. Prekybos sesijų laiką galite pasitikrinti mūsų svetainėje spekuliantas.com. Tai leis sužinoti tikslią prekybos sesijų pradžią ir laiko atitikimą tam tikroje laiko juostoje.

Treideriams iš Europos patogiau ieškoti minėtų strategijų modelių likus valandai iki Londono vertybinių popierių biržos atidarymo ir prekiauti per pirmąsias tris prekybos sesijos valandas. Tada daroma pertrauka ir prekyba tęsiama likus valandai iki Niujorko vertybinių popierių biržos atidarymo. Prekybos intervalas, per kurį ieškoma nustatymų, yra toks pat – trys valandos.

Prekyba Azijos sesijos metu skirta mėgėjams. Šis laikotarpis Forex rinkoje labiau tinka prekybai regioninėmis valiutomis ir nėra labai patogus Europos prekiautojams.

Sandorių atidarymo taisyklės

Strategijos autorius siūlo nustatyti dienos tendencijos kryptį pagal savaitines arba dienines žvakes. Žinoma, prekyba pagal trendą turi privalumų, tačiau per dieną judėjimas gali pasikeisti bet kuria kryptimi, todėl galite dirbti su bet kuriuo iš FVG modelių.

Antrasis prekybos taktikos žingsnis yra nustatyti dienos maksimumus ir minimumus naudojant H1 arba M15 žvakes.

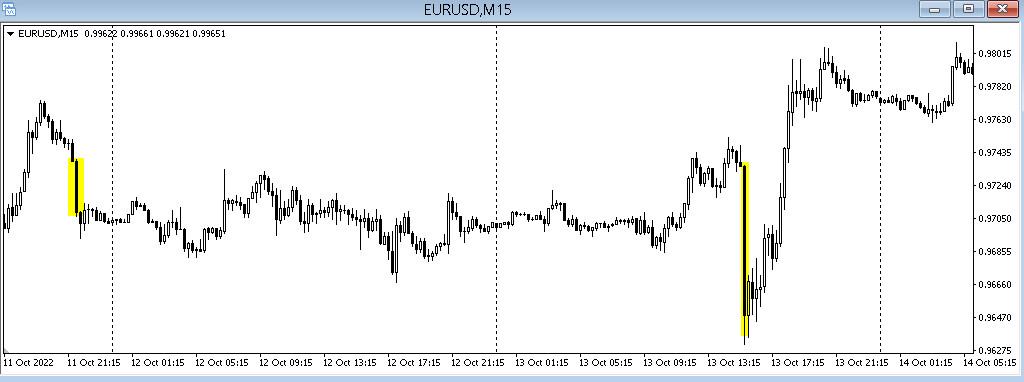

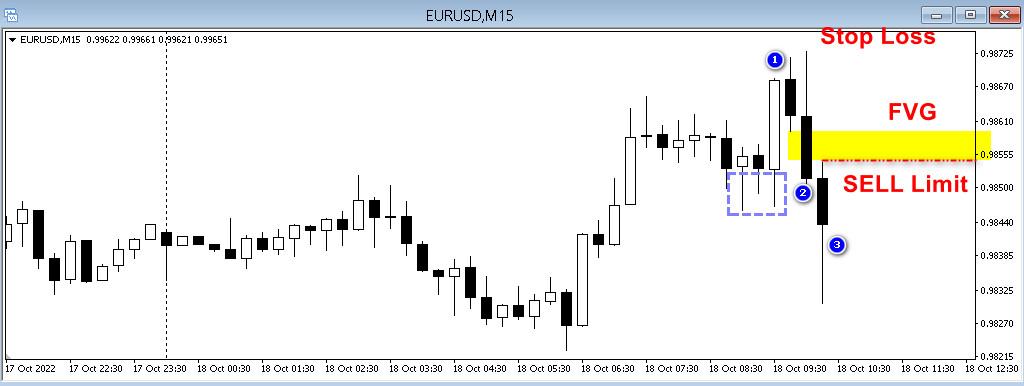

Šiame pavyzdyje tai atvejis, kai stambus žaidėjas išmuša stop-loss ir surenka likvidumą, kad galėtų atidaryti trumpąją EURUSD valiutos poziciją.

Minimumai buvo atnaujinti naktinėje sesijoje, maksimumai atnaujinti Europos sesijos dalyje ir jie patenka į strategijos rėmų laikotarpį. Ieškoti Fair Value Gap meškų modelio galima pereinant per H1 į M1 laiko intervalus.

Minimumai buvo atnaujinti naktinėje sesijoje, maksimumai atnaujinti Europos sesijos dalyje ir jie patenka į strategijos rėmų laikotarpį. Ieškoti Fair Value Gap meškų modelio galima pereinant per H1 į M1 laiko intervalus.

Grafike aiškiai matomas apsisukimas ir trys krentančios M15 žvakės, kur tarp pirmosios žvakės minimumo ir trečiosios žvakės maksimumo ir bus FVG disbalansas.

Trečiajame etape reikia palaukti, kol struktūra bus sulaužyta. Mūsų pavyzdyje tai bus lokalių minimumų pramušimas, kuris užbaigs FVG modelio formavimąsi.

Dabar mes galime išstatyti atidėtą orderį Sell Limit virš trečiosios žvakės, esančios disbalanso zonoje, tikintis, kad kotiruotės sugrįš.

Šis pavyzdys parodo, kaip svarbu prie stop-loss pridėti bent 5 punktus. Kylančios žvakės uodega buvo 3 punktai virš lokalaus maksimumo.

Šis pavyzdys parodo, kaip svarbu prie stop-loss pridėti bent 5 punktus. Kylančios žvakės uodega buvo 3 punktai virš lokalaus maksimumo.

Suveikęs Sell Limit reikalauja Take Profit išstatymo. Pelno fiksavimo lygis nustatomas įvairiai, treiderio nuožiūra. Strategijos autorius naudoja likvidumo matricą – ištempiant Fibonači tinklelį. Sandoris uždarytas pelningai, po to, kai EURUSD kursas nukrito iki 50% Fibonači linijos.

Kaip matome paveikslėlyje, EURUSD per FVG pasiekė naują dienos maksimumą. Dabar turime laukti „šviežio” aukščiausio lygio pramušimo Amerikos sesijoje, kad galėtume ieškoti meškų modelio. Dienos minimumas nebuvo atnaujintas, todėl bulių FVG modelis reikalauja, kad būtų pramuštas dienos atsidarymo lygis.

Strategijos kapitalo valdymas

Inner Circle Trader strategijoje naudojami klasikiniai kapitalo valdymo parametrai. Neturėtumėte leisti rizikuoti daugiau nei 3 % savo depozito už vieną sandorį. Konkretų loto dydį galite apskaičiuoti naudodamiesi specialiu loto kalkuliatoriumi portale spekuliantas.com.

Sandorių pavyzdžiai

Dieniniame EURUSD grafike aiškiai matome ilgalaikę kritimo tendenciją. Kita vertus, analizuojant žvakių išsidėstymą, matome keletą paternų (pin-baras, Išorinis baras), kurie signalizuoja tikėtiną kainos atšokimą į viršų.

Dienos metu, likus valandai iki Londono sesijos pradžios, susiformavo šios maksimumų ir minimumų reikšmės, kurios geriausiai matomos M15 laiko juostoje.

Dienos metu, likus valandai iki Londono sesijos pradžios, susiformavo šios maksimumų ir minimumų reikšmės, kurios geriausiai matomos M15 laiko juostoje.

Kotiruotės ir toliau kyla ir išmuša trumpųjų pozicijų stopus, bet grįžta atgal. Mes pradedame stebėti šį judėjimą, laukdami struktūros sulaužymo – artimiausių lokalių minimumų pramušimo.

Po minimumų atnaujinimo, galime ieškoti modelio FVG – jis aiškiai matomas paskutinėse trijose krentančiose žvakėse. Pažymime disbalanso zoną ir išstatome orderį Sell Limit. Stop Loss išstatome už lokalių maksimumų.

Sandoris sutampa su globaliu krintančiu trendu, nepaisant dieninių žvakių, kurios rodė tikėtiną atšokimą. Išstatytas orderį laikysime iki dieninio laikotarpio tarpo pabaigos 12:00 val. Lietuvos laiku.

Orderis aktyvavosi 10:30 val., ir susidarė situacija, pagal kurią Take-profit išstatymas pagal strategijos taisykles netinka. Pagal strategiją, Take-profit išstatymui reikia ištempti Fibo tinklelį, tačiau jo 50 % lygis bus per arti atidarymo kainos, todėl pelno gavimo liniją perkeliame į dienos minimumą, kai sandoris bus uždaromas likus 15 minučių iki Londono sesijos prekybos pabaigos.

Vakarinė prekybos atkarpa prasideda nuo stopų išmušimo ties dienos minimumais. Pagal strategijos taisykles, turime laukti tendencijos sulaužymo – t. y. lokalaus maksimumo atnaujinimo, kuris prekybos eigoje pasislenka žemyn.

Toliau augant EURUSD kotiruotėms, atnaujinami vietiniai maksimumai, todėl galima pradėti ieškoti FVG paterno. Tačiau kaina iki darbo atkarpos pabaigos negrįžta į disbalanso zoną ir neaktyvuoja atidėto orderio Buy Limit.

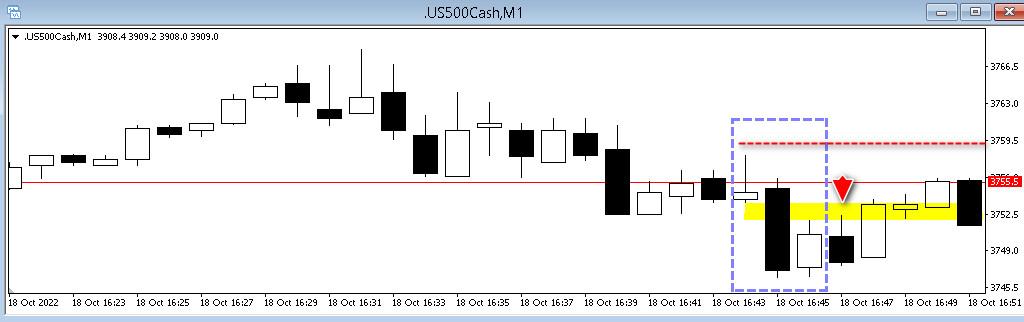

Vakarinėje sesijoje galima prekiauti kitu instrumentu – S&P500 indeksu. Tuo metu, kai mes pradedame darbą su strategija, indeksas atnaujina dienos maksimumus. Problema ta, kad lokalus minimumo lygis yra gana toli ir struktūros sulaužymas nespės įvykti iki darbo dienos pabaigos. Todėl geriau pereiti prie žemesnių laiko intervalų, kad paieškoti FVG paterno.

Čia matome, lokalus minimumas buvo pramuštas ant M5 žvakių, o tai atveria progą treideriui ieškoti disbalanso zonos per skirtingus laiko intervalus.

Čia matome, lokalus minimumas buvo pramuštas ant M5 žvakių, o tai atveria progą treideriui ieškoti disbalanso zonos per skirtingus laiko intervalus.

FVG modelis buvo aptiktas M1 laiko intervale, įėjimas į pardavimus pagal Sell Limit orderį aktyvuojamas po kelių minučių. Stop loss išstatomas virš pirmosios žvakės, Take Profit išstatymui pereiname į M15 laiko intervalą.

FVG modelis buvo aptiktas M1 laiko intervale, įėjimas į pardavimus pagal Sell Limit orderį aktyvuojamas po kelių minučių. Stop loss išstatomas virš pirmosios žvakės, Take Profit išstatymui pereiname į M15 laiko intervalą.

Jei naudosite Fibonači lygius, pelno fiksavimas bus per arti įėjimo, todėl galima taikyti „imbalance” taktiką. Kaip pažymėjo strategijos autorius, kaina dažnai grįžta, kad uždarytų disbalanso zonas.

M15 grafike, netoli antrojo dienos minimumo, kaip tik yra tokia zona, kur ir išstatysime Take Profit. S&P500 kursas uždarė jį iki strategijos autoriaus rekomenduojamo „darbinės atkarpos” pabaigos momento.

Prekybos ypatumai dieniniuose grafikuose

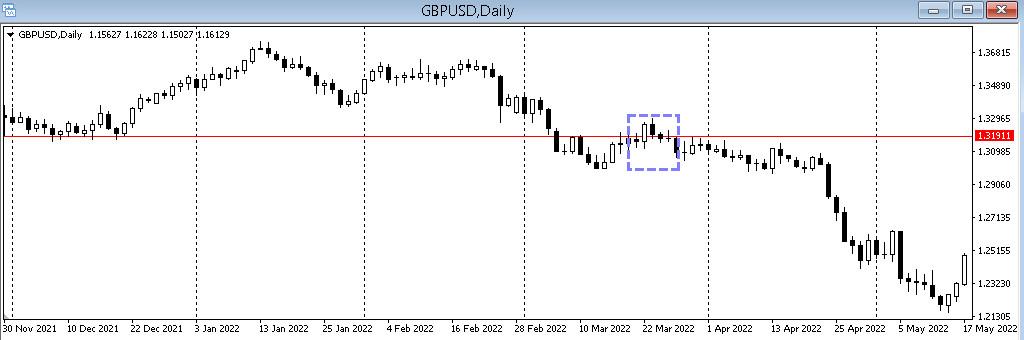

Prekyba pagal ICT strategiją D1 laiko intervale prasideda nuo artimiausių palaikymo ir pasipriešinimo lygių nustatymo, siekiant rasti apgaulingo pramušimo momentą. Po to, kai įvyko lygio pakartotinis testavimas su stopų išmušimu ir kainos grįžimu, turime laukti struktūros sulaužymo.

Toliau pateiktame pavyzdyje GBPUSD kotiruotės pramušė pasipriešinimo lygį ir sugrįžo, o tai leido mums pradėti ieškoti įėjimo taškų.

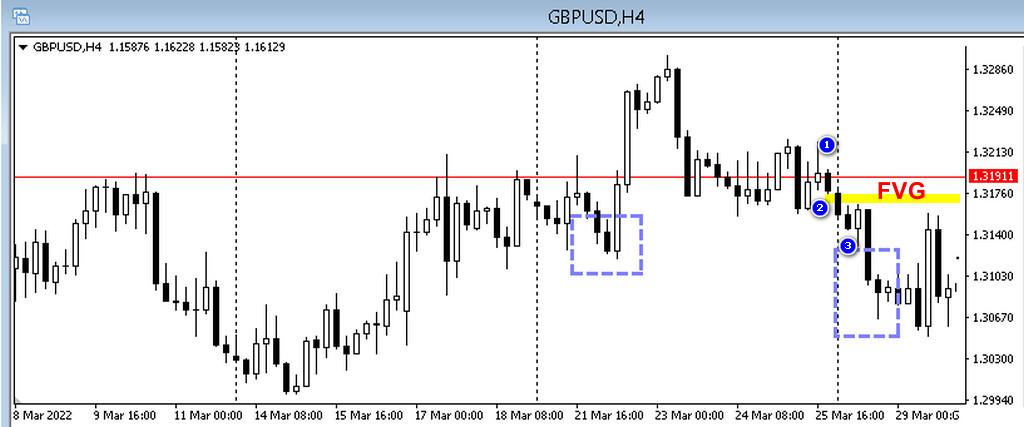

Kad geriau nustatyti struktūros sulaužymo momentą, geriau pereiti prie mažesnių laiko intervalų. Be artimiausių lokalių minimumų pramušimų, nėra prasmės ieškoti FVG modelio (šiuo atveju meškų).

Kai tik minimumai buvo atnaujinti, grįžtame atgal ieškoti žvakių modelio FVG ir disbalanso zonos tarp 1 žvakės apatinės uodegos ir 3 žvakės viršutinės uodegos.

Orderį Sell Limit išstatome ties apatine disbalanso riba, iškart galime išstatyti stop loss, ties pirmosios žvakės maksimumu.

D1 laiko intervale likvidumo matrica nenaudojama siekiant nustatyti Take Profit lygį. Geriausia pasirinkti artimiausią vietinį minimumą arba artimiausią palaikymo lygį D1. Šis lygis neturėtų būti per daug arti, orientuokitės į vidutinį strategijos stop-loss dydį, pasirinkdami bent panašaus dydžio Take-profit.

Išvados

Aprašyta strategija nereikalauja sudėtingų prekybos sistemų kūrimo ir gali veikti bet kuriame laiko intervale. Dėl šių faktorių sistema gali naudotis dauguma bet kokios patirties turinčių ir prekybos stiliaus treiderių.

Disbalanso zonos gali būti veiksmingai naudojamos Forex rinkoje, kurioje, skirtingai nei akcijų rinkoje, paprastai nebūna kainų gepų. Šį strategijos elementą, kaip ir FVG modelį, galima lengvai įtraukti į savo individualias prekybos sistemas kaip papildomą prekybos elementą.

Pagarbiai, Mykolas Kuzminskis

Patiko straipsnis? Sek Spekuliantas.com Facebook puslapį ir Telegram kanalą, kad gautum naujienas akimirksniu!

Nori išbandyti Forex prekybą? Rinkis patikimą Forex brokerį Roboforex ir gauk 120% bonusą prekybos pradžiai.

Esi naujokas ir nežinai nuo ko pradėti? Praeik įvadinį 10 pamokų kursą Forex naujokams!

Nezinau ar straipsnio autorius pamirso ar tiesiog nesidomejo bet ICT neturi nei vieno irodymo kad jis uzdirba su savo strategija. Yra tik 4 irodymai kur jis praranda 90% savo account per robbins cup treidingo varzybas. Plius nuo 2017 metu kai jis pradejo savo kursus nera nei vieno jo mokinio kuris parodytu long term rezultatus su sita strategija. Visus konceptus jis „pasiskolino” is kitu treideriu ir pats tai pripazista senuose trading forumuose, pagal ji, jis isrado tik orderblokus nors ir juos jis pasisavino is kito treiderio kuris moke apie supply and demand. Man asmeniskai paciam buvo sunku patiketi kad tai tiesa,… Skaityti daugiau »

strategija rodos labi paprasta- didieji zaidejai kuria likvidity zonas, marketo pricipas yra dazniausiai pasiimti tavo pinigus,tad reiktu klausti klausimu, kur yra stopai, ir kaip ten nueiti,nesukeliant itarimo kur einama, tam reiktu psichologinio spaudimo( naujienos, fundamentai,ar kazkas, kas neleistu „isivaizduoti, kad kaina ten gali nueiti”) kitas dalykas ieskoti kur yra pirkejai ir pardavejai charte, zinant kur kas galejo ieiti, ir kas dabar yra piniguose, ir klausti, ar jiems taip bus easy passimti toki profita, labiausiai easy yra breakout treideriams, todel breakoutai neilgai gyvuoja.. o kalbant kaip dirba market maikeriai, jie daznai perka kai kaina krenta, taip tarsi stabdydami kainos kritima, kad… Skaityti daugiau »

galiu suprasti idėją su valiutų instrumentais, nes juos tikėtina tikrai perka ir parduoda bankai, stambūs žaidėjai. Bet kaip galima manipuliuoti SP500 indeksu – jo juk pirkti ir parduoti negalima, už jį galima tik daryti statymus, kad pajudėtų indeksas – reikia pirkti ar parduoti reikšmingą JAV imonių akcijų dalį ( ne gi marketmeikeriai dėl to užsiima akcijų spekuliacija- atrodo taip nelogiška ir neitikėtina).